وام ملکی یا رانت بانکی؟

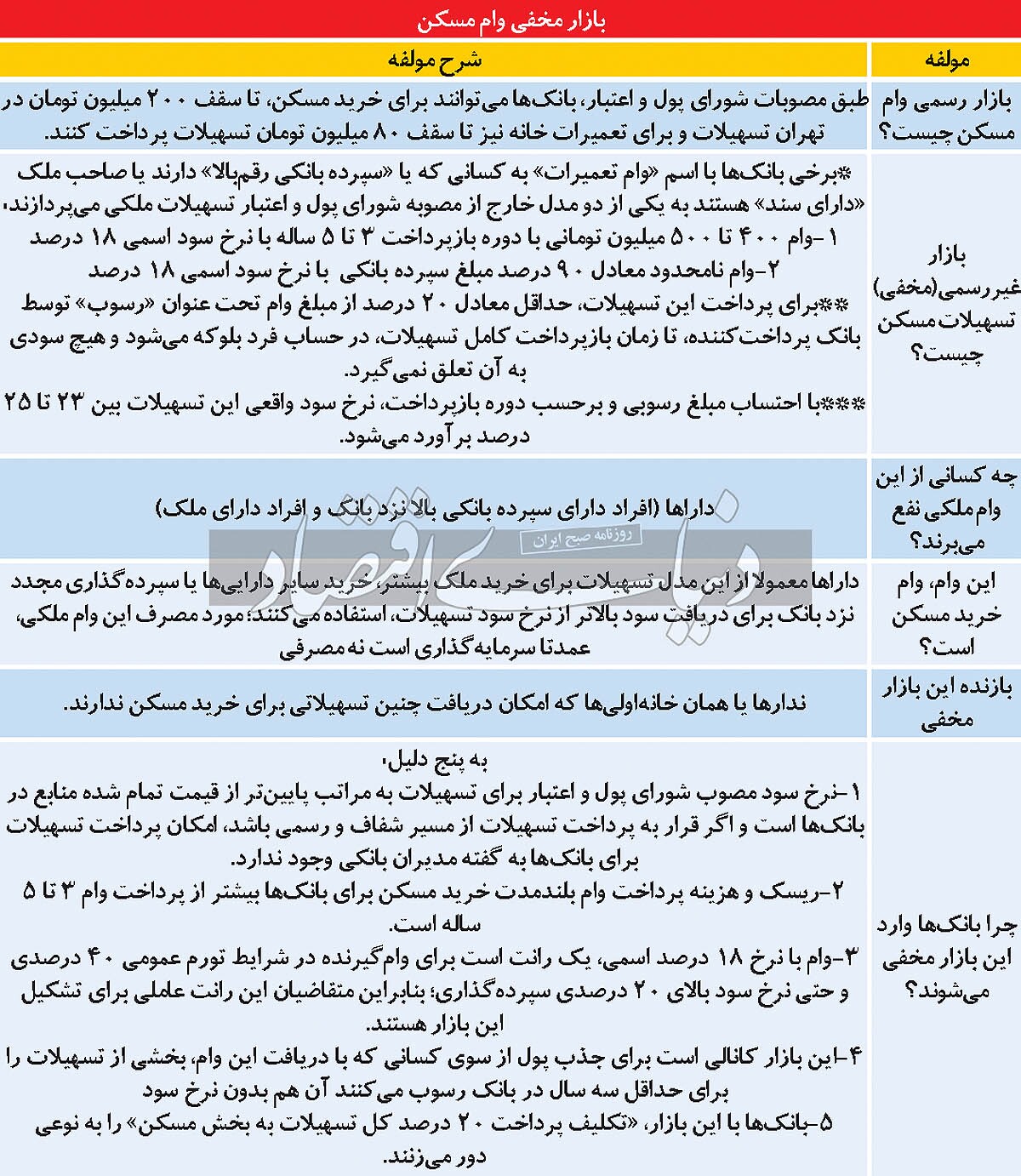

رویداد۲۴ حرکت چراغ خاموش برخی از بانکها در پرداخت نوع ویژهای از تسهیلات به گروهی از متقاضیان، این تسهیلات را که با اسم رمز «وام تعمیرات مسکن» پرداخت میشود به نوعی رانت بانکی و اعتبار ویژه برای داراها، تبدیل کرده است.

تحقیقات «دنیایاقتصاد» درباره شرایط پرداخت وام ملکی از سوی برخی بانکهای کشور نشان میدهد درحالیکه براساس قانون جهش تولید مسکن بانکها باید سالانه ۲۰ درصد از تسهیلات پرداختی خود به بخشهای مختلف را به بخش مسکن اختصاص دهند، اما هم اکنون برخی از بانک ها، نه تنها در حوزه خرید و ساخت مسکن تسهیلاتی پرداخت نمیکنند، بلکه با عنوان وام تعمیرات اقدام به پرداخت وامهای کوتاه مدت به برخی از متقاضیان و مشتریان خود میکنند. این وامها برخلاف تکلیف قانونی تعیینشده برای بانکها برای پرداخت وام ساخت و همچنین مجوزی است که پیشتر از سوی شورای پول و اعتبار برای پرداخت وام خرید مسکن به آنها داده شد و در واقعیت میتوان از آن بهعنوان وام «مال اندوزی» یاد کرد. وامهایی که مشتریان و سپرده گذاران بانکها با یک یا هر دو شرط «برخورداری از حساب بانکی قابل توجه نزد آن بانک» و همچنین «ارائه سند ملکی به نام متقاضی وام»، میتوانند به آنها دسترسی داشته باشند. هم اکنون برخی از بانکها با اسم رمز وام تعمیرات مسکن به این گروه از مشتریان خود وامهای ۴۰۰ و ۵۰۰ میلیون تومانی با نرخ سود اسمی ۱۸ درصد و مدت زمان بازپرداخت ۳ تا حداکثر ۵ سال میدهند. البته با توجه به اینکه حداقل ۲۰ درصد از مبلغ این وامها بهعنوان رسوب تسهیلات، در حساب مشتری مسدود میشود عملا نرخ سود واقعی این وام با توجه به دوره بازپرداخت تعیینشده بین ۲۳ تا ۲۵ درصد تمام میشود.

وام مسکن یا مال اندوزی؟

این وام که در واقع تنها به مشتریان دارا، برخوردار از مسکن و حساب بانکی قابل توجه بهصورت کوتاه مدت پرداخت میشود، وام خرید و ساخت مسکن با هدف پاسخ به نیاز سکونتی خانه اولیها وگروههای فاقد مسکن نیست، بلکه وامی است که دریافت کننده آن در نهایت این وام را صرف سرمایه گذاری دربازارهای اقتصادی مانند ارز، سهام، طلا یا سپرده گذاری در بازار پول برای کسب سود میکند یا از آن برای خرید خانه دیگری برای سرمایه گذاری استفاده میکند. یک مدل دیگر پرداخت وام از طریق گیشه خاص بانک ها، به گروهی خاص از مشتریهای دارا، پرداخت تسهیلات تا ۹۰ درصد مبلغ موجودی حساب آنها نزد آن بانک است.

این وام به شکل نامحدود به این گروه از متقاضیان و مشتریان بانکها پرداخت میشود. این وامها از آن جهت که براساس موجودی حساب مشتریان یا براساس ارائه سند ملک مسکونی به آنها پرداخت میشود و از سوی دیگر مبلغ قسط ماهانه آنها رقمی حول و حوش ۱۵ میلیون تومان میشود، وامی رانتی محسوب میشود. در واقع منابع این گروه از بانکها به جای آنکه مطابق با تکالیف قانونی صرف تامین مسکن برای گروههای فاقد مسکن شود، از مجرای گیشه ویژه، به متقاضیان خاص ودارا، پرداخت میشود. این وام ملکی را از این جهت میتوان بهعنوان یک رانت بانکی معرفی کرد که براساس آخرین مصوبهای که شورای پول و اعتبار درباره پرداخت تسهیلات بانکی به بخش مسکن تصویب کرد، به بانکها مجوز داد تا وام خرید مسکن در شهر تهران تا سقف ۲۰۰ میلیون تومان و وام تعمیرات (جعاله) تا سقف ۸۰ میلیون تومان به متقاضیان پرداخت کنند. اما این وام ها، خارج از این مصوبه به مشتریان و متقاضیان دارا پرداخت میشود. در واقع این وامها هیچ مصوبه بالادستی از شورای پول و اعتبار ندارد و بهصورت چراغ خاموش پرداخت میشود.

وام چراغ خاموش با ۵ دلیل

بررسیهای «دنیایاقتصاد» نشان میدهد بانکها این وامها را دست کم بنا بر ۱+۴ دلیل پرداخت میکنند. اولین دلیل مربوط به قیمت تمامشده تسهیلات در شبکه بانکی است. قیمت تمامشده وامهای بانکی به مراتب بسیار بالاتر از سود سپردههای بانکی است. کارشناسان بانکی نرخ تمامشده منابع تسهیلاتی برای بانکها را رقمی حول و حوش ۲۴ تا ۲۵ درصد اعلام میکنند؛ درحالیکه نرخ اسمی تسهیلات و سپردهها هم اکنون ۱۸ درصد است. این در حالی است که در شکل معمول، بانکها منابعی را برای پرداخت تسهیلات مورد استفاده قرار میدهند که حاصل سپرده گذاری مشتریان آنهاست. در عین حال ماندگاری و شرط بقای تسهیلاتدهی آنها منوط به نرخ بهرهای است که باید با قیمت تمامشده پول، سازگاری داشته باشد و با آن منطبق باشد. این در حالی است که هم اکنون سود واقعی سپردهها منفی است.

در شرایطی که تورم عمومی بیش از ۴۰ درصد است و قیمت تمامشده منابع برای بانکها بین ۲۴ تا ۲۵ درصد است، پرداخت تسهیلات با نرخ سود ۱۸ درصدی محل تامل است. این در حالی است که هم اکنون سپرده گذاری در بانکها به منزله سرمایه گذاری در بازار پول با نرخ سود سالانه ۱۸ درصدی در مقابل با نرخهای بازدهی سایر بازارها، جذابیت چندانی ندارد؛ بنابراین در شرایطی که هم امکان تجهیز منابع از محل سپردههای مشتریان محدود شده و هم نرخ تمامشده پول برای بانکها بالاتر از ۱۸ درصد است، عملا امکان پرداخت وام با نرخ ۱۸ درصدی به لحاظ تعادل منابع و مصارف بانکها وجود ندارد. بهویژه درباره وام مسکن که وامی بلندمدت است؛ آن هم در شرایط تورم فزاینده و نااطمینانی از شرایط در بلندمدت.

از این رو، دومین عامل به ریسک وهزینه پرداخت وام بلندمدت برای بانکها مربوط میشود. پرداخت وام بلندمدت در بخش مسکن با نرخ سود ۱۸ درصدی برای بانکها بسیار پرریسکتر و پرهزینهتر از وامهای کوتاه مدت است. از سوی دیگر و در وهله سوم، رانت وام ارزان، عامل دیگر این اقدام برخی از بانک هاست. زمانی که تورم عمومی بیش از ۴۰ درصدی وجود دارد، عملا تسهیلات نیز باید با نرخی متناسب با تورم پرداخت شود؛ اما این تسهیلات با نرخی بسیار کمتر از تورم عمومی پرداخت میشود. از آنجا که این تسهیلات ۴۰۰ تا ۵۰۰ میلیون تومانی، جزو سپردههای قابل توجه برای بانکها محسوب میشود، برخی از بانکها سود حداقل دو واحد درصدی بیشتر از نرخ سود تسهیلات، بابت سپرده گذاری این مبالغ ارائه میدهند. وقتی بین نرخ سود وام با نرخ سود سپردههایی در این مقیاس اختلاف حداقل دو واحد درصدی وجود دارد و از سوی دیگر گروهی از این جریان منتفع و ذینفع میشوند، این وامها به وامهای ارزان رانتی تبدیل میشوند.

در وهله اول این وامها به مشتریان ویژه (خودی ها) پرداخت میشود و در برخی از موارد سایر مشتریها به شرط برخورداری از یک یا دو شرط گفتهشده (حساب بانکی قابل توجه و سند ملکی) میتوانند به این وام دسترسی داشته باشند. در وهله چهارم، در شرایطی که نرخ سود سپردهها در مقایسه با بازدهی سایر بازارهای اقتصادی عملا فاقد جذابیت برای سرمایه گذاران و مشتریان بانک هاست، این نوع وامها در واقع کانالی برای تامین منابع از محل ۲۰ درصد مبلغ مسدودی این وامها نزد بانک است.

این در حالی است که هم اکنون با توجه به تکلیف قانون جهش تولید مسکن برای اختصاص حداقل ۲۰ درصد از کل تسهیلات بانکها به بخش مسکن و جرایم مالیاتی درنظر گرفته شده، برخی بانکها با پرداخت این تسهیلات، به سیاستگذار القا میکنند که تکلیف خود را در بخش مسکن انجام داده اند؛ درحالیکه این وامها نه تنها صرف ساخت مسکن در قالب قانون جهش نشده، بلکه به مسیر انحرافی وام دهی به داراها کشیده شده است. این اعتبار ویژه یک برنده ویک بازنده دارد. برنده این گیشه خاص بانکی، داراها و بازنده آن ندارها هستند که گروه زیادی از خانه اولیها و فاقدان مسکن نیز در این دسته طبقه بندی شده اند. در واقع این گروه را میتوان بهعنوان بازندگان سیاستهای پولی معرفی کرد. کالبدشکافی اقدام بانکها در این زمینه نشان میدهد این مسیر انحرافی در واقع حاصل سیاستهای دستوری در این زمینه است. درصورتیکه به بانکها این مجوز داده شود تا با نرخ سود واقعی متناسب با قیمت تمامشده پول اقدام به پرداخت وامهای متنوع وکوتاه مدت به داراها کنند، در نتیجه منابع بهدستآمده از این طریق، میتوان تجهیز مالی مناسبی را برای پرداخت وام ارزان و بلندمدت به گروههای هدف (فاقدان مسکن) ایجاد کرد.

مشوق تراشی برای مشتریان

یک صاحبنظر مالی و کارشناس بخش مسکن درخصوص حرکت چراغ خاموش بانکها در پرداخت تسهیلات کوتاهمدت در بخش مسکن در قالب وامهای تعمیرات با وثیقه سند ملکی به «دنیایاقتصاد» گفت: عمده این بانکها برای نشان دادن قائل شدن تسهیلات متنوع برای مشتریان خود و ترغیب آنها برای سپرده گذاری، تلاش میکنند تا تسهیلات اینچنینی را بهعنوان مشوق در سبد تسهیلاتی خود بگنجانند و در اصلاح جنس آنها برای مشتریانشان جور باشد. در واقع این وامها بر مبنای گردش حساب مشتریان و سابقه اعتباری آنها پرداخت میشود و برای همه شهروندان متقاضی فراگیر نیست.

وی همچنین با اشاره به موضوع رسوب بخشی از مبالغ تسهیلاتی در حساب مشتری تا زمان تسویه کامل وام با بانک اعلام کرد: مهمترین دلیل این موضوع به نرخ تمامشده بالای پول برمی گردد. هم اکنون نرخ موثر سود بانکی عملا حول و حوش ۲۵ درصد است؛ درحالیکه در مصوبه شورای پول و اعتبار این نرخ همچنان ۱۸ درصد است؛ بنابراین بانکها برای توجیه پذیر شدن پرداخت تسهیلات به متقاضیان، نه تنها دوره بازپرداخت این تسهیلات را در بازههای زمانی کوتاه مدت ۳ تا ۵ ساله تنظیم میکنند، بلکه با تعریف ۲۰ درصد مبلغ وام بهصورت رسوب تسهیلات، نرخ واقعی و موثر تسهیلات را به حدود ۲۵ درصد میرسانند.

این صاحبنظر بانکی در تشریح علت عدم صدور مجوز برای افزایش نرخ سود تسهیلات به نرخ سود موثر برای ترغیب بانکها به افزایش وامدهی در حوزه مسکن، از سوی سیاستگذار پولی گفت: مهمترین علت این موضوع را میتوان در سرکوب نرخها جستوجو کرد؛ اتفاق نادرستی که هم اکنون در سیستم بانکی جریان دارد. با این استدلال نادرست که افزایش نر خها با افزایش قیمت تمامشده تولید میتواند منجر به رکود شود. البته در این زمینه مسائل غیراقتصادی نیز میتواند دخیل باشد که به لحاظ برخی ملاحظات اجتماعی، سیاستگذار پولی فعلا ترجیح داده است نرخ اسمی را روی ۱۸ درصد تنظیم کند. اما عملا بانکها بهصورت چراغ خاموش نرخهای دیگر را روی تسهیلات خود اعمال میکنند.

پلیتیک بانکها برای مسکن

یک کارشناس مالی دیگر در حوزه مسکن نیز در رابطه به نحوه عملکرد برخی از بانکها در حوزه وام دهی مسکن به «دنیایاقتصاد» گفت: اگر بانکها بخواهند بهطور شفاف اعلام کنند که تسهیلات در حوزه مسکن پرداخت میکنند ناچارند که این وامها را مطابق با ضوابط شبکه بانکی در حوزه تسهیلات دهی به بخش مسکن به متقاضیان پرداخت کنند. ضوابط میگوید وامهای خرید مسکن بلندمدت هستند. درحالیکه بانکهای تجاری اساسا تمایلی به پرداخت وامهای بلندمدت ندارند و ترجیح میدهند منابع خود را صرف پرداخت تسهیلات به بخشهایی کنند که بتوانند هر چه سریعتر اصل و سود تسهیلات پرداختی را به بانک بازگردانند. از سوی دیگر اگر هم بخواهند اعلام کنند این وام ها، وامهای کوتاهمدت برای تعمیرات مسکن است ناچار هستند وام تعمیرات را در سقفهای حول و حوش ۸۰ میلیون تومانی پرداخت کنند؛ اما عملا هم اکنون بانکها چند برابر این مبلغ را وام میدهند. در واقع و در مجموع اگر بانکها بخواهند بهطور شفاف برنامههای خود را در حوزه تسهیلاتدهی مسکن اعلام کنند، باید این وامها را در سقفهای کمتر، دوره بازپرداخت طولانیتر و در چارچوب ضوابط کلی مربوط به نحوه پرداخت وام مسکن، به متقاضیان بدهند. درحالیکه هم اکنون هر یک از این بانکها به روش و مطابق با ضوابط داخلی خود این وامها را به متقاضیان پرداخت میکند.

وی با بیان اینکه کارشناسان بانکی در مکاتبات خود با سیاستگذار پولی بارها خواستار آن شده اند تا نرخهای موثر تسهیلاتی اعمال شود تا پرداخت وامهای بلندمدت در بخش مسکن برای بانکها توجیه پذیر شود، گفت: درصورتیکه سیاستگذار پولی به بانکها اجازه دهد تا نرخ تسهیلات را براساس نرخ تمامشده پول (نرخ توجیه پذیر) هماهنگ کند، بانکها نیز برای پرداخت تسهیلات بلندمدت در بخش مسکن ترغیب خواهند شد و علاوه بر این اقدام به رسوب و مسدودسازی بخشی از وام دریافتی در حساب مشتری تا زمان تسویه کامل وام نخواهند کرد. ضمن اینکه همین الان هم بهصورت غیررسمی مشتریان نرخهای سود بالاتری نسبت به نرخ سود ۱۸ درصدی را پرداخت میکنند؛ چراکه برای دریافت وام مسکن از شبکه بانکی یا باید اوراق خریداری کنند یا بخشی از مبلغ تسهیلات در حساب آنها تا زمان بازپرداخت مسدود میشود.

دور زدن تکلیف ۲۰ درصدی

یکی دیگر از صاحبنظران بانکی و حوزه مالی مسکن نیز در این باره به «دنیایاقتصاد» اعلام کرد: براساس قانون جهش تولید مسکن مصوب سال ۱۴۰۰، از سال گذشته بانکها ملزم شده اند حداقل ۲۰ درصد از تسهیلات پرداختی خود را به بخش مسکن اختصاص دهند. این در حالی است که بانکهای تجاری اساسا تمایلی به پرداخت وامهای بلندمدت ندارند و ترجیح میدهند وامهای کوتاه مدت به سایر بخشها بدهند تا بتوانند هر چه سریعتر اصل و سود وام پرداختی را وصول کنند. اما براساس قانون، بانکهایی که به این تکلیف ۲۰ درصدی عمل نکنند، باید جریمه پرداخت کنند. وی ادامه داد: برخی از بانکها هم اکنون با پرداخت تسهیلات تعمیرات در ازای وثیقه ملکی (سند مسکن)، در حال دور زدن این قانون هستند. با این اقدام یعنی پرداخت وام تعمیرات مسکن بهصورت تسهیلات کوتاه مدت ۳ تا ۵ ساله، هم به بخش مسکن وام داده و تکلیف خود را انجام داده اند و هم ناچار به پرداخت وامهای بلندمدت نشده اند.